投資を始めたのは、2019年12月〜です。

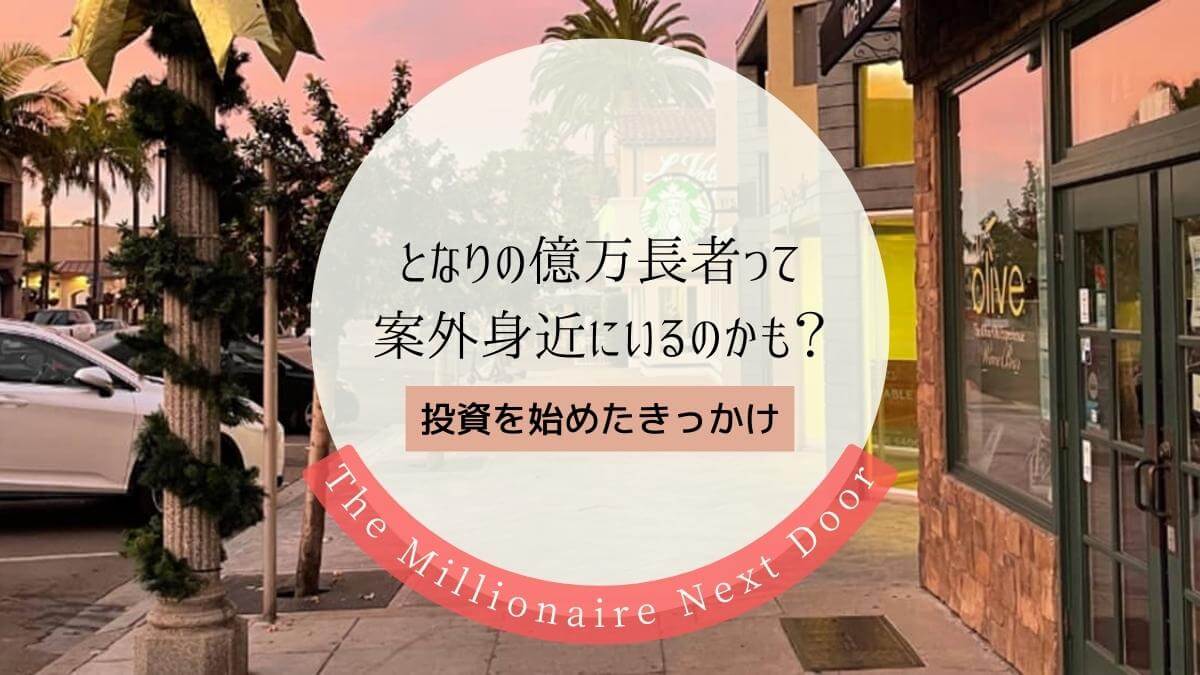

きっかけは、ミリオネアのJohnから資産形成の大切さについて教えてもらったことです。

そして当時、再びフリーランスとしてやっていけそうな可能性がほんのり見えてきたところでしたので、事業のお金とは別の場所にお金を置いておくことで、精神的な安定が得られるのではと思い、投資を始めました。

かなり消極的な理由だよ

当初の目標は、1,000万円。

円安・株高の影響で、想定よりも早く達成しました。今日は、その中で少額ですがダブルバガーになった銘柄と気づいたことについて書いてみようと思います。

大まかな資産の推移

投資を始めてからの資産推移はこんな感じです。

| 資産 | 前年比(増減率) | S&P500年率リターン | |

| 2020/7 | 50 | – | 15.8% |

| 2021/4 | 250 | 400% | 26.6% |

| 2022/11 | 550 | 120% | -19.6% |

| 2023/4 | 700 | 27% | 24.1% |

| 2024/4 | 1,050 | 50% | – |

事業用の資金、仮想通貨(ビットコインとイーサリアム)、レバレッジをかけている少額の積み立て(毎週1,000円)を除いた純資産です。

投資を始めて10ヶ月後の2020年秋に、再びフリーランスになりました。1回目の失敗を活かして、こちらの資産は『いつ半分になっても仕事に影響がない』ようにしています。

お金で右往左往するのは嫌すぎる

投資を始めて直ぐに、コロナショックが起きました。2020年3月〜2022年にかけては、毎月の積み立て以外にも、現金が入ってくる度に投資用の口座へ入れて、個別株やETFを購入していました。

それ以降は、事業用の口座と分けて入金していますので、緩やかに続けている感じですが、2銘柄がダブルバガー(株価が2倍以上になること)になりました。

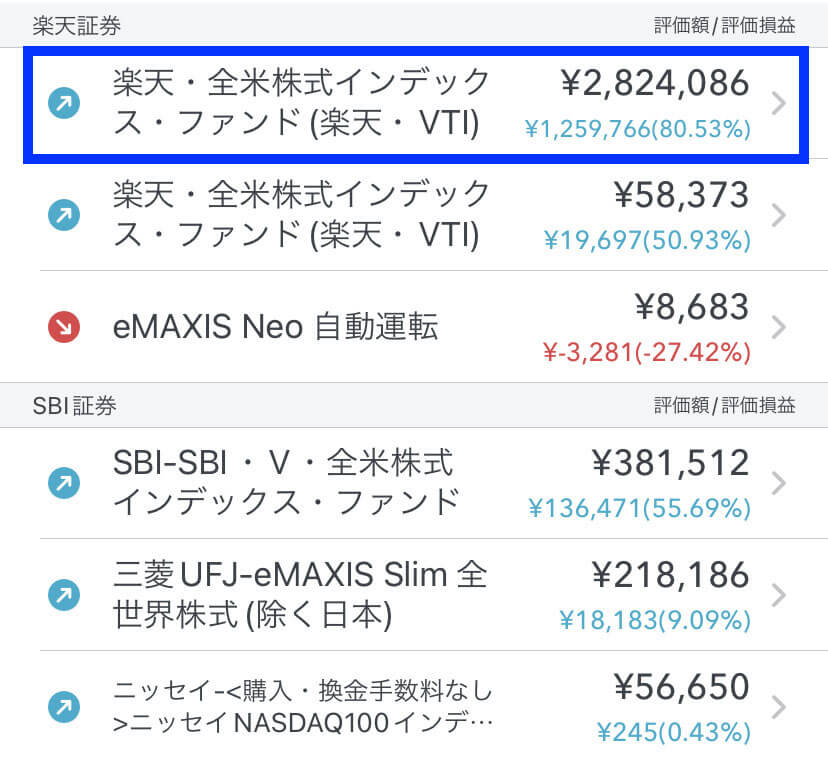

ダブルバガーになった銘柄

ダブルバガーになった銘柄は、AMAZONとモデルナ、三菱UFJ銀行です。

「その時に余っている現金で、買えそうな価格の株を買えるだけ買う」という感じで、少ない資金から手当たり次第に購入していたので、決算やタイミングも見てないですし、もう無茶苦茶です。

当時は、ダブルバガーという言葉も知りませんでした。

※2024.5.24のマネーフォワードのスクショより

投資経験によって得られたもの

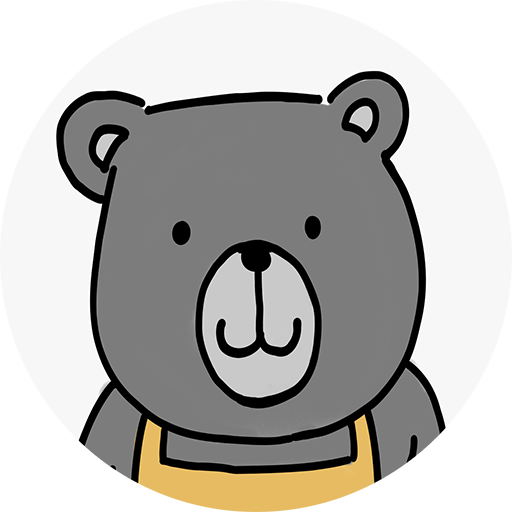

でも、やってみて良かったなと思うのが、同時期に始めたつみたてNISAやiDecoなどの投資信託と比較ができることです。

※2024.5.24のマネーフォワードのスクショより

こればかりは、体験してみないと納得できない

クマ

クマ頑固すぎて困っちゃう

2020年3月〜2022年にかけて購入した個別株と、2019年12月〜毎月積み立てている投資信託。比較してみると、伸び率は同じくらいなのです。

ここまでやってようやく、インデックス投資が良いと言われる理由がわかりました。

まとめ

インデックス投資の方が手間も少なく、伸び率も良い。だったらインデックス投資一本でいいよね?

となりそうですが、個別株は持つ楽しさがあります。

僕は個別株のみで資産を形成しました。今持っているのは、10数銘柄です。

NISAの1,800万円を埋めるまでは、投資信託のみ購入していこうと思いますが、埋め終わった後は、特定口座で個別株を買っていけたらいいなと思っています。今でも資金があれば、安くなっているインテルを買い増したいくらいです。

その頃には、iDecoとNISAへの投入資金が2,000万円を超えているので、色々調べたりして、楽しみで個別株を買っていけると思うので、今から楽しみです。

というわけで、今は目の前の仕事をいい感じに仕上げることに集中します。

よい週末を♪